【シード調達のリアル #8】”LPの存在” – Finance by Genesia. –

こんにちは、ジェネシア・ベンチャーズの吉田実希(@mikiyoshida12)です!

シード調達をしたい。でもどうすればいいの?どんなプロセスなの?VCはどんなことを考えているの?

そんな疑問にお答えすべく、メンバー一同で書き進めているFinance by Genesia.シリーズですが、最終稿となる本稿ではジェネシア・ベンチャーズがスタートアップに投資するために必要となる資金がどこからどうやって来ているのか、という切り口に焦点をあてたいと思います。

最後のおまけ動画も忘れずに!

LPとは

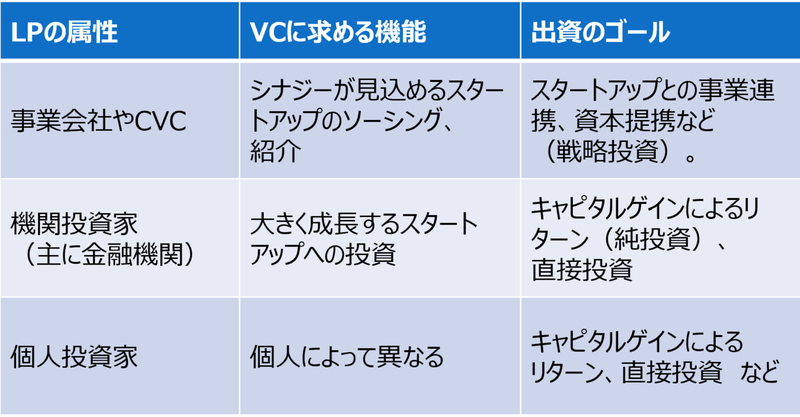

LPとは、Limited Partnership(有限責任組合員)の略。ジェネシアが運用するファンドの組合員であり、ファンドへの出資金額に応じてファンドの持分を取得し、リターンを得る存在です。一般的に、ファンドLPの属性としては3種類あります。

ジェネシアのファンドには各属性のLPに参加していただいており、機関投資家LPが過半、事業会社/CVCが4割となっています。

LPになる狙い

上の表に記載の通り、LPの属性によりVCに出資する狙いや求める機能は異なります。

事業会社やCVCの場合は、オープンイノベーション促進や新規事業開発のために関連領域のスタートアップと組みたいものの、スタートアップのソーシングと見極めを自社で行うのは困難なためVCファンドに出資することによりその機能を補完したい、という狙いがあります。

彼らの最終的なゴールはオープンイノベーションや新規事業の実現であり、このタイプのLP出資は戦略投資と呼ばれます。戦略投資実施時には、そのファンドが自社との事業シナジーが想定できる領域に投資しているのかが主な判断軸となります。事業会社LPの場合、最初から資本提携だけではなく、事業提携などを経て投資に至るケースもあります。出資金額は比較的少額です。

一方で機関投資家LPの狙いは投資収益を得ることです。ファンドの投資先スタートアップがIPOやM&Aによるエグジットを実現させた際にはファンドに相応のリターンが入りますが、LPはそれをファンドからの分配として財務的なリターンを得ます。戦略投資のLPとは異なり、機関投資家はこのリターンを最大化させることが主たる目的です。このタイプのLP出資は純投資と呼ばれます。ファンド出資検討時にはそのファンドが今後大きなエグジットを実現させられるスタートアップに投資するかが主な判断軸となり、出資金額は比較的高額です。

第三のタイプは個人投資家です。シード調達前にエンジェル投資家から出資を受けるスタートアップも多いですが、彼・彼女たちからVCファンドも出資を受けることがあります。ジェネシアのファンドにも複数の個人投資家に出資していただいていますが、出資の狙いはそれぞれ異なります。直接投資候補となるスタートアップのソーシング、そのVCが掲げるビジョンへの共感、投資領域の合致、投資リターンのポテンシャル、GPとの関係性、など。出資金額は最も少額です。

ジェネシアとLPの関係性

ジェネシアとLPが日頃どのようなコミュニケーションをとっているのかについては、支援先スタートアップも実情がよくわからない点だと思いますので、少しご紹介したいと思います!

まず事業会社、CVC(ここでは事業会社LPと総称します)とのやり取りについて。事業会社LPとは各社ごとに毎月定例会を行っています。アジェンダは多岐に渡り、投資案件や既存支援先のアップデートはもちろん、ジェネシアチームの取り組み、LPの投資テーマ、注目されているトピックスなどについてざっくばらんにお話しています。

ジェネシアの事業会社LPへ対するミッションは、大きな産業を作り上げてきた大企業のオープンイノベーション実現・新規事業創出を、スタートアップとの共創という側面でサポートすること。そのためには、彼らが求めている要件のスタートアップを紹介する、という単純な機能提供ではなく、そもそも何のためにオープンイノベーションに取り組んでいるのか、どのようにスタートアップとの共創を実現させるのか、といった問いについて共に考えます。LPの投資領域を字面で把握するのではなく、その背景や経緯も理解することにより、より柔軟に事業連携・資本提携の提案ができるよう、心がけています。

その他、LPとの連携を深めるための施策としてマネジメント層向けの講演会や、LP横断の勉強会を実施していますし、LP社内の新規事業プログラムの審査員を務めることもあります。

昨今、オープンイノベーションを掲げ、スタートアップとの共創に取り組む企業は増えています。一方で、大義はあっても実行できている企業はその一握り。共創実現までには社内外における様々なハードルがあります。

ベンチャーキャピタルとして、大企業の事業計画や社内風土を抜本的に変えることはできません。ただ、共創までに立ちはだかる壁を壊すための情報や客観的な意見、対話の機会を提供することは可能です。日々のコミュニケーションを通じて、大企業とスタートアップの距離を少しでも縮めたいと考えています。

一方で、機関投資家及び個人投資家との連携はより定量的です。機関投資家LPの主たる目的はリターン獲得であるため、ファンドの投資進捗やキャピタルゲインの状況、ファンドリターンを予測するにあたり特筆すべき支援先の変化等を1年に数回報告しています。

一部の機関投資家は、支援先への直接投資をするため、その引き合わせを行うこともあります。また、ファンド運用のガバナンス(投資の意思決定の規律が保たれているか、など)についても定期的に確認されます。

LPに限らず、多くの事業会社、CVC、機関投資家と会話をする機会がありますが、最近よく感じるのはジェネシアの「すべての人に豊かさと機会をもたらす社会を実現する」というミッションや投資哲学に共感していただき、そこからディスカッションが深まることが多いということ。事業シナジーや大きなリターンを享受できることはもちろんですが、投資行為の根底にある世界観や哲学に共感できるかについてもLP出資の判断軸の一部となっている実感があります。

LPとの関係性

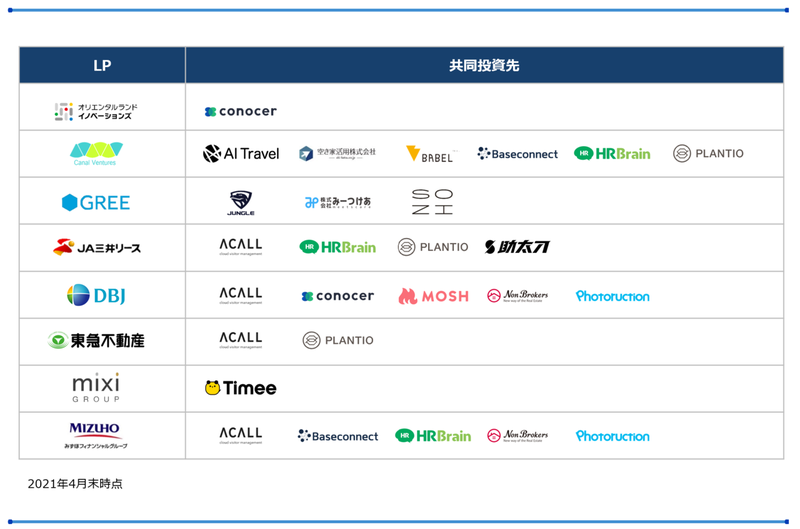

ジェネシアでは今までに複数のLPと共同投資を行っております。

多くの場合、定例会にて投資報告や調達状況についての共有を行う際に、LPから紹介の依頼を受け、直接スタートアップのメンバーと面談を行っていただき、そこから事業提携や資本提携へと発展していきます。

LPから直接投資を受けるタイミングはケースバイケースですが、例えば東急不動産が企業と従業員のためのスマートオフィス基盤SaaSを提供するACALLに出資をしたタイミングはまだプレシリーズAの段階であり、実証実験を行いながら共にプロダクトの開発を進めました。

渋谷のスタートアップ共創施設 人と人をつなげるワークスペース運用を効率的に | WorkstyleOS – スマートオフィスプラットフォーム

JA三井リースは人事評価SaaSを手がけるHRBrainに投資後、自社でもHRBrainを導入しています。投資実行時は自社のネットワークを活用した営業協力を主眼に置いていましたが、社内のDigital Transformation(DX)に着手する中で自社採用にも踏み切った流れです。

JA三井リース株式会社が「HRBrain」を導入。評価の効率化と人材データの一元化で、データドリブンな人事施策の実現を目指す。

オリエンタルランド・イノベーションズはテクノロジー×人・場を用いて生徒中心の教育を提供するコノセルに2021年4月に出資。まだ出資から日が浅いですが、既に具体的な共創の仕方についての検討が行われています。こちらのケースは、オリエンタルランド・イノベーションズからの依頼もありましたが、起業家自身の希望もあり共創に向けての対話が急ピッチで進みました。

株式会社オリエンタルランド・イノベーションズがテクノロジー×人・場を用いて生徒中心の教育を提供する株式会社コノセルへ出資

ジェネシアにとって、LPは単なる投資家ではなく、ビジョンに向けて共に歩む重要なパートナーです。社会に新たな風を吹き込み、変革をもたらそうとしているスタートアップと伝統のある大企業。ジェネシアは両者の架け橋となり、社会をより豊かにするための大きな渦を生むきっかけをつくれたらと思っています。

終わりに

Finance by Genesia.シリーズ最終稿はいかがでしたでしょうか?

当シリーズでは資金調達に係る各プロセスについて、本稿と同様にそのリアルが伝わるよう、投稿をしてまいりましたので、是非、他の回も参照してもらえればと思います。