【シード調達のリアル #1】”ジェネシア・ファイナンス総論” – Finance by Genesia. –

どうもこんにちは、ジェネシア・ベンチャーズの水谷(@KokiMizutani)です!

昨今、数多くのVCファンドが組成され、数百億円規模の巨大ファンドも珍しくなくなってきました。資金調達の候補となるVCが増えることは起業家にとってポジティブな一方、数多くのVCが存在している中で、どのVCやキャピタリストが自社事業のフェーズや領域にフィットするのかがわかりづらく、また、VCからの実際の資金調達プロセスも見えづらくなっているのが現状のように思います。

結果として、起業家の方々が資金調達の可能性の低いVCやキャピタリストにアプローチしてしまい、貴重な時間を有効活用できていないケースも多く生じているように見受けられます。

そこでジェネシアとして、自らの投資活動について、「初回面談」や「投資基準」、「デューディリジェンス」から「投資委員会」に加えて、「着金(クロージング)」や「資金調達後のコミュニケーション」、「LPとの関係性」についての考え方まで、ジェネシアからの資金調達のリアルをお伝えする”Finance by Genesia.”というシリーズでまとめました。

このシリーズを通じて、起業家の皆さんがジェネシアからの資金調達についてのイメージをクリアに持ってもらい、資金調達を検討する際の参考になればと考えています。

第一編となる本稿では、各論に入る前にジェネシアからのVCファイナンスの概要について、総論としてまとめていきます。

本稿の最後には「おまけ動画」も用意しているので、是非、そちらもセットでご覧頂けると嬉しいです。

ABOUT US

ジェネシアの会社紹介資料で用いている概要説明のページがこちらです。

要素分解していくと、

原則「リード投資家」として、

アジアの「デジタルビジネス」を手掛ける

「シード・アーリーステージ」のスタートアップに特化

という構成となります。太字箇所がVCとしての特徴です。

いずれの言葉も深堀りすれば軽く一万字を超える内容になってしまうところですが、それぞれ簡単にまとめてみます。

リード投資家

「リード投資家」という言葉は、SNSでも度々イシューになるほど、投資家ごとに様々な定義が存在しています。投資家の数だけ投資のスタイルが存在し、それゆえ、投資後の支援先との関係性やコミュニケーションの取り方も異なってくることから、どのような役割を担う投資家であるかについて複数の見解が存在することは、ある意味、当然ではあります。

ジェネシアとしては、

①調達ラウンド内で最も大きな金額を投じて資金調達条件(投資契約)を経営チームと握る

という<狭義のリード投資家>としての役割はもちろんですが、

②次回ファイナンスを見据え、事業マイルストーンの設定や達成に向けた打ち手の検討、組織構築やPRの戦略立案を含めて、経営チームに最も近い距離感で支援する

という<広義のリード投資家>として、事業の成功に向けて全力で支援に当たっています。

スタートアップが資金調達を行うに当たっては、リード投資家が決まらないと資金調達条件(投資契約)をそもそも固めることができないことも多いです。従って、経営チームにとっても、資金調達においてはまずこの役割を担うことができるリード投資家を決めることが重要となります。

また、リード投資家としての役割を全うするに当たり、ジェネシアとして、初回の打合せから事業について深く理解し、PMFに向けた仮説構築のディスカッションを行うよう努めることはもちろん、経営チームが事業を通じて成し遂げたい世界観(ビジョン)と思いを理解することをとても大切にしています。

というのも、スタートアップを経営していく中で想定外のネガティブイベントが起きたり、資金調達が差し迫って必要となったりと、馬力が求められるシーンは必ず訪れます。その時に経営チームとリード投資家が強固なタッグを組んでいくためには、頭だけではなく、心も含めてシンクロしている必要があると考えているからです。

リード投資家としての役割を全うする、やりきる、ということは決して簡単なことではなく、ジェネシアとしても日々頭を悩ませながら取り組みを深めているところです。

資金調達を検討する起業家としては、調達後に投資家とどのようなコミュニケーションが必要となるかをイメージして、リード投資家との相性を図ることは、自社の経営方針や経営チームとのミスマッチを防ぐ上で、極めて重要です。

デジタルビジネス

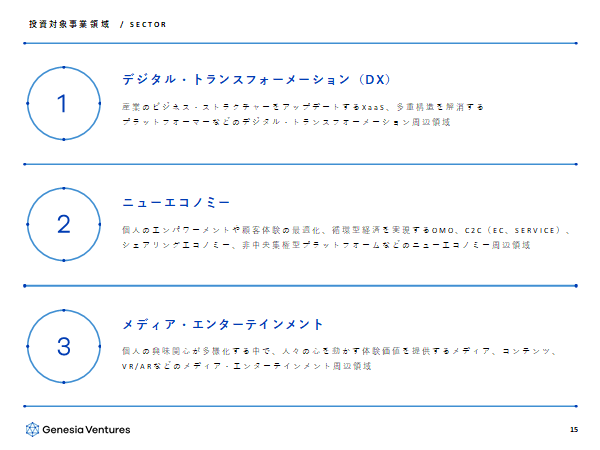

投資対象となる事業領域としては、3領域に整理をしています。

①デジタル・トランスフォーメーション(DX) 産業のビジネス・ストラクチャーをアップデートするXaaS、多重構造を解消するプラットフォーマーなどのデジタル・トランスフォーメーション周辺領域

②ニューエコノミー 個人のエンパワーメントや顧客体験の最適化、循環型経済を実現するOMO、C2C(EC、SERVICE)、シェアリングエコノミー、非中央集権型プラットフォームなどのニューエコノミー周辺領域

③メディア・エンターテイメント 個人の興味関心が多様化する中で、人々の心を動かす体験価値を提供するメディア、コンテンツ、VR/ARなどのメディア・エンターテインメント周辺領域

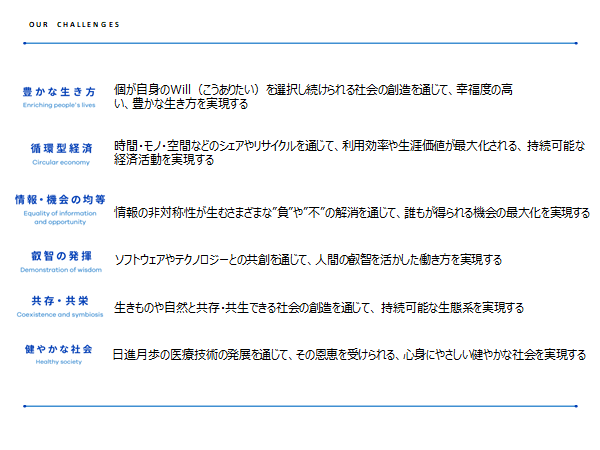

これらに加えて、ジェネシアとして目指していきたい豊かな社会の実現に向けて合致しているか、という視点も投資対象領域を規定する上では不可欠です。

ジェネシアとしては具体的に、「豊かな生き方」「循環型経済」「叡智の発揮」「健やかな社会」「共存・共栄」「情報・機会の均等」という六項目を掲げて投資活動を推進しています。

①豊かな生き方:個が自身のWill(こうありたい)を選択し続けられる社会の創造を通じて、幸福度の高い、豊かな生き方を実現する

②循環型経済:時間・モノ・空間などのシェアやリサイクルを通じて、利用効率や生涯価値が最大化される、 持続可能な経済活動を実現する

③情報・機会の均等:情報の非対称性が生むさまざまな”負”や”不”の解消を通じて、誰もが得られる機会の最大化を実現する

④叡智の発揮:ソフトウェアやテクノロジーとの共創を通じて、人間の叡智を活かした働き方を実現する

⑤共存・共栄:生きものや自然と共存・共生できる社会の創造を通じて、 持続可能な生態系を実現する

⑥健やかな社会:日進月歩の医療技術の発展を通じて、その恩恵を受けられる、心身にやさしい健やかな社会を実現する

「格差を広げるテクノロジーではなく、すべての人がその恩恵を享受できるテクノロジー、そしてそれらを生み出すスタートアップを支援し、より豊かな社会の実現を目指す」ことは、ジェネシアとしての自己実現、すなわち、アイデンティティに関わる重要なチャレンジです。

資金調達先としてのジェネシアとの相性を図るという点では、経営チームが事業として目指していく世界観と、これらの六項目との親和性の高さは、重要なバロメーターになることは間違いありません。

シード・アーリーステージ

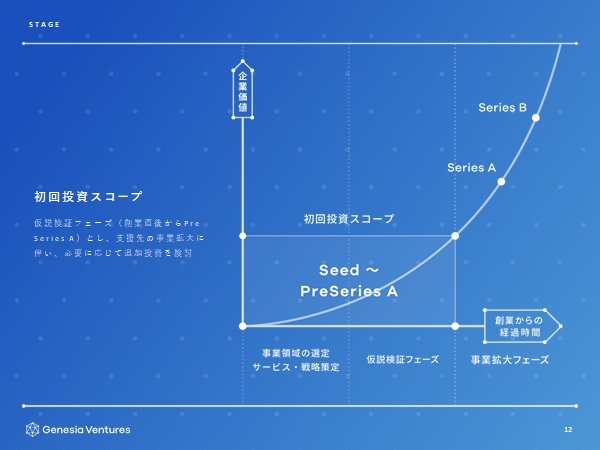

「シード・アーリーステージ」についても、いろいろな定義が存在する言葉かもしれません。

ジェネシアとしては、シリーズAに至る前段階の、会社を設立してこれからプロダクト開発を始めていく創業期前後のタイミングから、初期プロダクトはあれどPMF未了のプレシリーズAまでのフェーズを、初回投資の主戦場としています。従って、シリーズAからの投資参画はしていません。

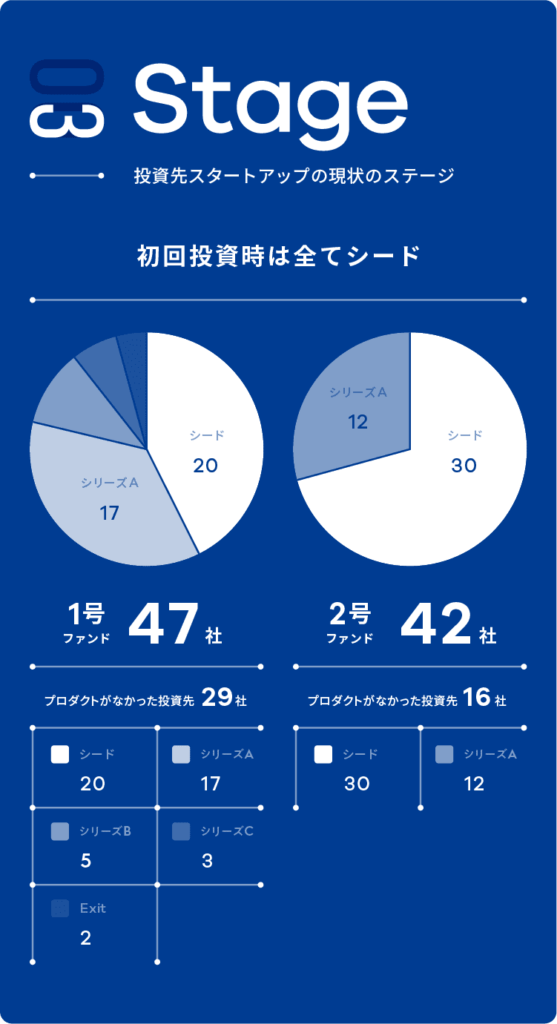

実際に2020年12月に公表した下記のインフォグラフィックでも記載の通り、プロダクトがまだないシードフェーズのスタートアップの資金調達を数多く支援しています。会社すら設立していない段階で、投資のオファーを出させていただくことも、これまで何件かありました。

なお、現在アクティブに運用中のジェネシアの二号ファンドでは、初回投資時の平均投資金額は約5,300万円となっています。プロダクトのないシード段階から、ジェネシア単独でも一定のまとまった資金を供給できるように、ファンドの設計をしています。

また、各社のビジネスモデルに応じて適切な調達金額について都度、検討しており、初回投資金額の実績として、minは約1,000万円・maxは1億円超となっています。シード段階から、それぞれのスタートアップにとって最適な調達金額を提案できるように努めています。

プロダクトがなければ組織もこれから作っていくという段階からご一緒させていただき、ゼロイチ立ち上げの局面を起業家の皆さんと切り拓いていくことに大きな喜びとやりがいを感じて活動をしています。

これまでのゼロイチ立ち上げの支援を通じて培った経験や知見はもちろん、必要となるネットワークをフルに投資支援先に還元していくことができるよう、ジェネシアはチームとして常に準備をしています。

終わりに

ということで、ジェネシア・ベンチャーズからの資金調達を検討するにあたっての”Finanace by Genesia.”の第一稿として、総論的にポイントをまとめてみました。

ジェネシアからのファイナンスについて興味のある方は、ぜひ、こちらにて公開している投資方針(FAQ)もご参照いただき、ジェネシアのメンバー宛に、お気軽にご連絡いただけますと嬉しいです!

次のFinance by Genesia.は、「初回面談」について、GPの鈴木からお送りします!